시장의 인플레이션은 기본적으로 축복이어야 하는 법이다.

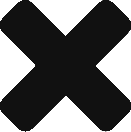

기본적으로 WTI와 KOSPI의 Correlation은 높아야 하며 WTI가 오르면서 Risk-On Mode가 되어 DM에서 EM 시장으로 자금이 흘러야 하는 법이다.

하지만 러시아-우크라이나에서 시작된 시장의 꼬임은 5월까지도 시장을 흔들고 있어 보인다.

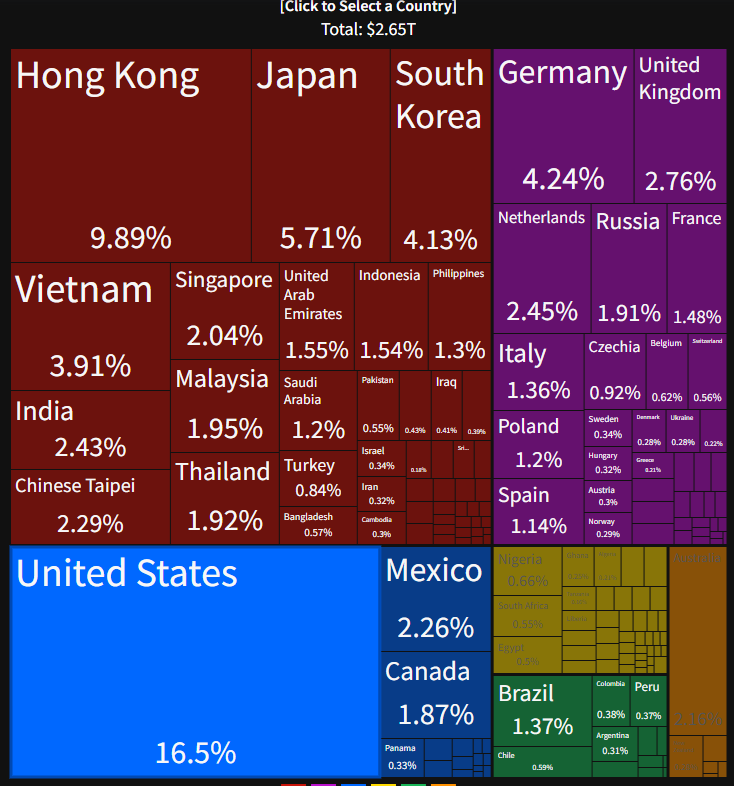

비교적 정상적인 시장에서 WTI와 KOSPI 흐름 (2000 ~ 2013)

COVID이후 회복장세에서 WTI – KOSPI

유가는 $110을 넘실거리고 있는데 KRW은 1280을 향해서 가는 모습은 쉽게 볼 수 없는 시장의 꼬임에 해당하며 현재의 꼬임은 러시아-우크리아나에서 시작되었지만 실제로는 중국에서 발생하고 있는 것이다.

미국 10년물 금리가 3.1%가 된 것 자체는 그리 큰 의미가 있지 않다.

어짜피 2018년 기준으로도 금리는 3.2%가 되었었기 때문에 미중무역분쟁-코로나시장 이후에 복원이라고 생각을 해도 된다. 하지만 2021년 중국 행정부의 치명적인 오판과 이로 인한 부조화스러운 금리정책이 러시아-우크라이나 이슈와 만나면서 불씨를 앞당기고 있는 것이다.

2018.11 기준 미국 10년물금리는 3.23%였으며 이를 기억하는 사람은 그리 많지 않다.

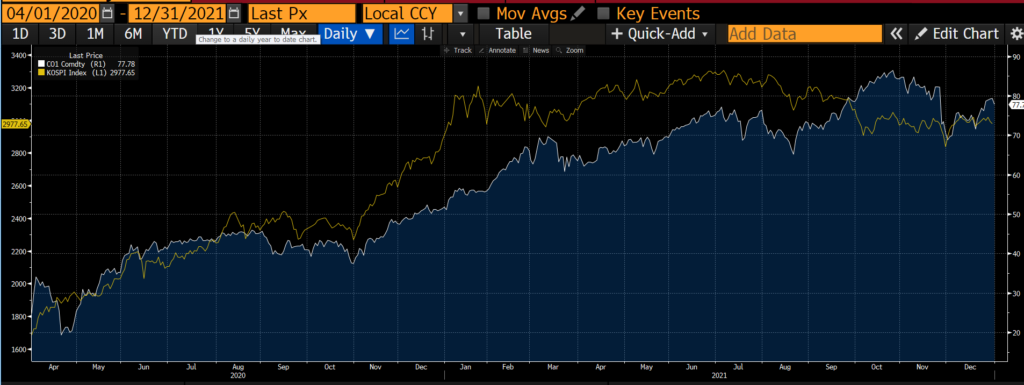

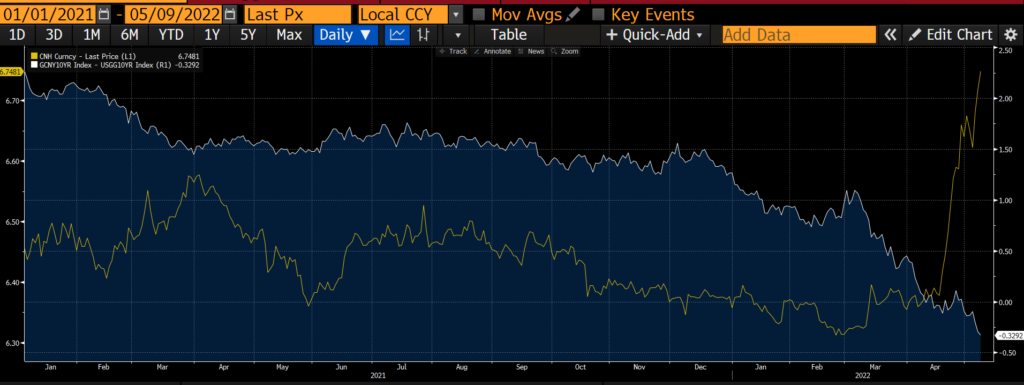

그리고 2022.03의 일종의 ‘Bond Recession’이 만들어낸 다음의 차트는 중국의 미래를 보여준다.

China 10Y – US 10Y Spread

이 차트를 중국의 환율에 연결하면 이슈를 쉽게 이해할 수 있다.

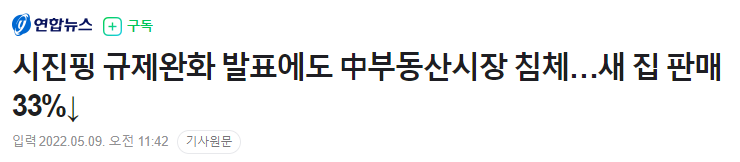

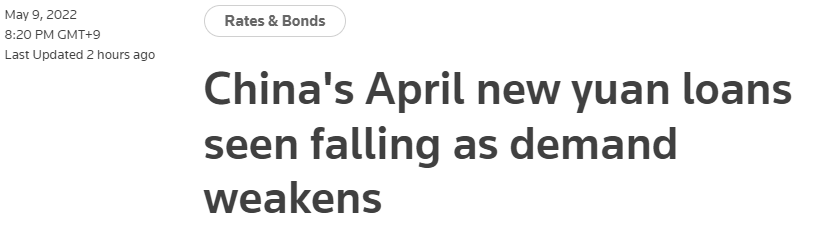

예전부터 이야기를 했듯이 중국의 위안화를 봐야 하는 이유는 중국의 내부 정보가 극도로 제한적인 상태에서 우리가 신뢰할 수 있는 가장 중요한 이정표가 되기 때문이다. 이제 마지막 보루였던 위안화는 무너지고 있는데 이 보루가 사라지게 되면 해일은 중국의 부동산에 직격타를 때리게 된다.

그리고 이것이 China Recession의 원인변수가 되고 전쟁변수의 시작점이 되는 것이다.

원래는 천천히 가을이 넘어가면서 발생했어야 하는 문제인데 2022.03의 Bond Yield는 중국에게 남아있는 시간을 앗아가버렸고 안타깝지만 내가 추정하기로는 중국은 해결책이 마땅히 없다.

꺼져가는 불씨를 살려야 하는데 시장금리가 튀어 오르면서 위안화가 불안해지니 맘편하게 통화정책을 쓰기도 어렵고 금리를 내릴수도 없다. 현재의 중국의 금리를 기준으로 채권의 리파이낸싱도 어려워 질 것인데 서서히 다가오는 채권의 만기는 두렵기만 할 것이다.

2022년 상반기에 왜 항셍 ELS가 높은 금리가 나왔는지 시간이 지나면 피눈물을 흘리면서 깨닳게 될 것이다.

지금의 중국 지수에서도 1년 Put Option에 지급할 수 있는 Premium은 내 기준으로 20% 이상이다.

허무하게 지나가버린 러시아 전승절은 의미가 나름대로 있다.

러시아는 더 이상 우크라이나를 자극하고 싶은 생각이 없어 보인다.

내 기준으로 정말 이해가 되지 않는 젤렌스키의 행보는 향후 우크라이나를 최빈국의 지위로 바꾸게 될 것으로 보이고 전쟁 배상금을 러시아에 요청한다는 뉴스를 보면서 아무것도 이해가 가지 않았다.

솔직히 무슨말인지를 모르겠다.

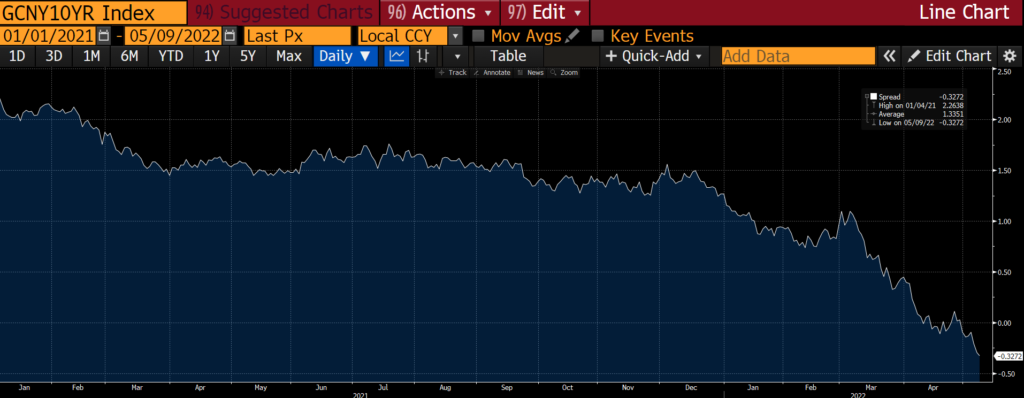

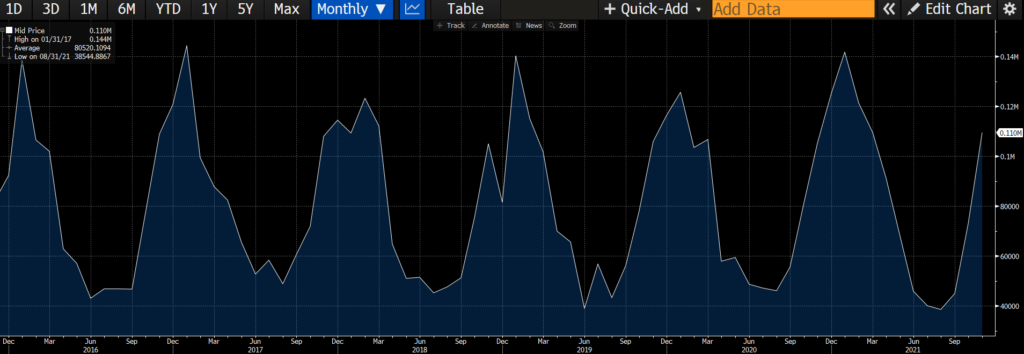

그리고 이제서야 러시아 에너지 수입에 대하여 줄이겠다고 당당하게 이야기 하는 EU를 보고 있자면 참 잔인하다는 생각이 든다.

원래 여름에는 에너지 소비량이 감소한다. 그것을 정치적으로 활용하는 것도 민주주의가 가지고 있는 특징일듯 하다.

Natural Gas Supply Gross Consumption Germany

어지러울 것으로 예상했던 2022년이지만 이렇게 급하게 그리고 빠르게는 추정하지 못하였으니 부끄럽기만 하다.

어지러운 시장에서 어지럽다고 적는 것이 부질 없어 보여서 글을 쓰지 않다가 시장 정리를 스스로도 해야할 것 같아서 글로 적었다.

참고로 기업의 M&A나 사업의 확장에서의 핵심적인 방향은 현재 중국이 NATO에 공급하고 있는 아이템을 대상으로 해야하며 과거에는 교체할 이유가 없던 상품들이 이제는 적극적으로 교체를 고민할 것이다.

이것이 중국의 충격에서 한국의 사업가들이 봐야하는 시장이 된다.